企業再生局面におけるエクイティ・ファイナンスの取り組み方

企業再生局面における論点は、どちらかというと再生手法(法的or私的)とか再生手続き(法的/会計的/税務的なもの)などの細かい話ばかりに目が行ってしましますが、今回は、正しい「再生ファイナンス」の考え方について整理してみようと思います。

企業再生局面における論点は、どちらかというと再生手法(法的or私的)とか再生手続き(法的/会計的/税務的なもの)などの細かい話ばかりに目が行ってしましますが、今回は、正しい「再生ファイナンス」の考え方について整理してみようと思います。

なお、再生ファイナンスという言葉自体の正確な定義はないのですが、ここでは「再生レベルに応じた望ましい資本調達の手法」と考えることにします。銀行融資のみで対応しきれない事態が生じた場合には、経営権の移転も覚悟した資本調達を行う必要が生じます。このため、純粋な資金調達だけで済まない資本移動も考慮したファイナンスを想定しなければならならないのです。

伝統的再生ファイナンスとその限界

伝統的というとかなり重たく聞こえますが、要するに、銀行主導の貸し出しをいいます。従来であればメイン銀行などが資金繰りが厳しくなった企業に対してもリファイナンスや追加の新規貸出に応じることもありましたが、審査の厳しくなった今では、曖昧な融資姿勢など期待できず、厳格な担保査定と事業キャッシュフロー分析に基づき融資判断を行いますので、融資に関する過度な期待は出来なくなっていることを理解しないといけません。

信用毀損のスピードは加速するもの(負のスパイラル)

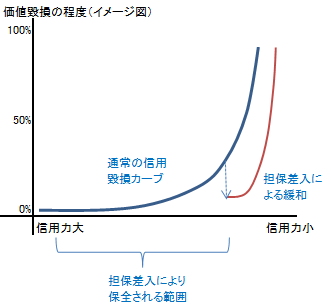

右図はイメージとなりますが、企業における資産/事業価値毀損レベルと信用力の関係を示したものです。ここで注目すべきは、ある段階を越えると、価値毀損と信用力低下はいっきに加速して負のスパイラルに陥ることです。担保提供による信用補完を行うことで一時的な価値毀損は防ぐことが出来ますが、事業キャッシュフローに改善見込がない場合には、いずれ信用力低下が始まり、結局下記のようなカーブにて価値毀損が加速度的に進んでいきます。

また、上場会社においては、市場株価/格付という物差しが存在しますので、株価下落や格付(レーティング)悪化がトリガーとなり信用力低下が強烈に加速する場合もあります。このように、借入金に頼る資金調達は、企業側で想定する以上に信用力低下と価値毀損が加速するものと考えて下さい。

伝統的ファイナンスにおいては、このようにあるタイミングを境に突然資金調達余力を失い、事業継続のハードルがいっきに上がってしまう弱点が内在しています。

資産価値/事業価値毀損の程度と融資対応について

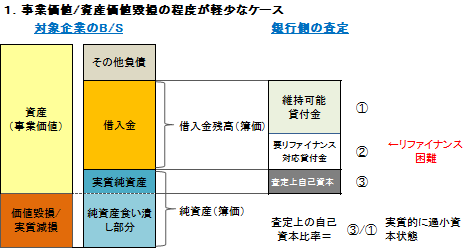

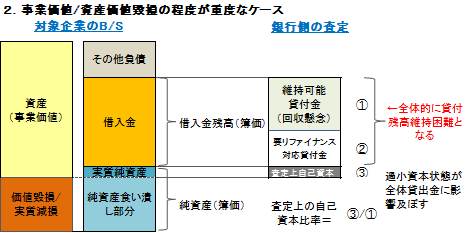

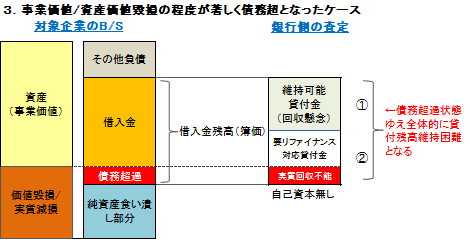

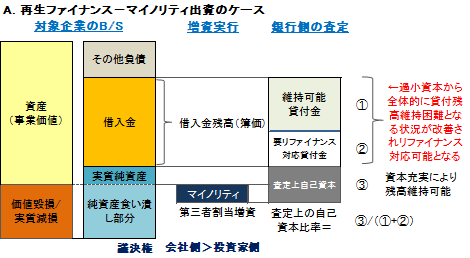

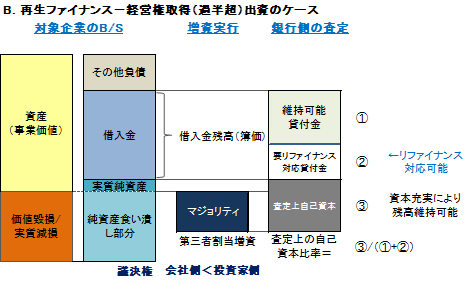

当事務所では、下記のように信用状況を3つの段階に区分し、企業側の資金調達余力を判定した上で、各段階ごとのファイナンス・スキームを検討するアプローチを採用しています。すなわち、再生に必要なリストラ資金&運転資金の総額と、融資対応で調達/残高維持可能な金額を見極め、不足が想定される部分をいかに正確に資本性資金で調達できるか、非常にきめ細かく分析し判断することになります。

一般的に、企業側における自社の価値毀損状態認識と銀行側の認識にはズレが生じることが多く、どちらかというと企業側の認識が甘いことから、早期対応が間々ならず価値毀損の傷口が大きく広がってしまうことが懸念されます。

レベル1における懸念ポイントと融資対応の関係

価値毀損が軽微(レベル1)な場合でも、実態価値と照らし合わせると既に過小資本状態となりつつあります。このような局面では、まず短期借入金のリファイナンスに困難を来すことが想定されます。 既にこの段階から再生ファイナンスの可能性を意識する必要があるといえます。 |

レベル2における懸念ポイントと融資対応の関係

価値毀損が重度(レベル2)となった場合には、ほぼ実態価値がゼロとなりつつ有り、もはや借入金全体に対する回収懸念が広がっている状態です。長期借入金ですら追加的保全措置が求められる可能性があります。 このレベルに陥ると、その後の信用毀損はいっきに進むことが懸念されます。 |

レベル3における懸念ポイントと融資対応の関係

実態債務超過(レベル3)となった場合には、もはや借入金全体に対する回収懸念が広がって、どちらかというと債権保全/回収目線での融資対応がなされる状態です。 このレベルにおいては企業側も事態悪化の切迫感を持つことになりますが、リストラ資金、構造改革費用等の捻出(資金負担)に困難を来すこともあり、まさに負のスパイラル状態に陥ってしまいます。 |

価値毀損認識における留意事項

自社の事業価値毀損レベルの把握の重要性

まずは、自社の事業価値毀損がどのレベル(立ち位置)にあるか客観的に把握する必要があります。当然ながら、立ち位置の認識がズレてしまうと、企業側と再生ファイナンスを実行する投資家側の意向が噛み合わず資金調達は実現しないことになります。また、立ち位置に認識にあまり時間を掛けると、その間に業績悪化や資金繰り悪化が進みますから、スピードが優先となります。

負のスパイラルを理解する

企業側において大幅な構造改革(リストラ)の必要性に迫られると、

①リストラ資金として多額のキャッシュ確保が求められる

②実態B/Sの再評価とP&L損失計上の同時発生により純資産が一気に毀損する

といった資金面と会計面の両者から強いプレッシャーを受けることになります。そうしますと、まだまだ実質純資産は健全だと思っていたところ、銀行側はそう判断せず、早々に期日が迫る短期資金へのリファイナンスやロールオーバーを拒絶する動きを見せます(いわゆる”貸し剥がし”)。その結果、構造改革資金の確保が目途を立たずリストラ実行が遅れ、ますます事業価値が毀損するという負のスパイラルに陥る可能性が高くなります。

リファイナンス不可→リストラ資金確保出来ず→事業価値毀損が加速→さらなる信用力低下→債務超過に突入、といった流れは怒濤のごとく押し寄せますから、いったん加速が付くとそれを止めるのはかなり難しくなります。ある意味、ヨーロッパの信用不安と同じような流れ(=信用力低下の流れは一気に加速し天井を目指す)が想定されるものです。しかも、企業側の理解する速度よりも実際の速度はかなり速いのが特徴です。

過去において破綻した企業(少し古いですが、日本航空(JAL)なども当初は上記でいう1のレベルで再生を目指しましたが、市場の信頼を失うといっきにレベル3に突入し、最終的には会社更生法による再生を選択せざるを得ませんでした)。また、中小企業においては、いわゆるモラトリアム法(中小企業金融円滑化法)がまだ効いていますから、上記のような流れはある程度抑制されていますが、いずれにしても融資判断の本質は変わりませんので、来年4月以降は原則上記の流れを抑制することは難しくなると想定されます。

事業価値毀損レベルに応じた再生ファイナンスの考え方

①価値毀損が軽微なケース(レベル1)に対応する再生ファイナンス(ターム設計の考え方)

| 検討事項 | 具体的手法など | コメント |

|---|---|---|

| ファイナンスの目的 | 信用補完 | リストラ資金への活用 |

| 希薄化のレベル | 20%未満 | 持分法適用を回避するレベル |

| 発行形態 | 普通株 | 一定の売却制限合意 |

| インセンティブ | 新株予約権の付与を検討 | 価格修正条項無しを原則 |

| その他 | 特になし | 特になし |

本業価値が十分ある(あるいは信用補完での回復見込が高い)ケースにおける条件設定の基本観は、自己資本の目減りを補填し、リファイナンス要件を満たす程度のマイノリティ出資を指向することです。 価値毀損が軽少である限り、銀行側の融資姿勢もリファイナンス部分の調整にとどまるため、銀行側の査定に不足する資本の充足のみで足りる状況といえます。 |

ターム設計においても特に複雑な発行条件を付す段階ではなく、投資家側に対するインセンティブとして、新株予約権(ワラント)の付与を考慮する程度の工夫が求められる程度となります。

②価値毀損が重度のケース(レベル2)に対応するファイナンス(ターム設計の考え方)

| 検討事項 | 具体的手法など | コメント |

|---|---|---|

| ファイナンスの目的 | 経営破綻回避 | リストラ資金への活用 |

| 希薄化のレベル | 50%超を想定 | 経営権移動を前提 |

| 発行形態 | 普通株 | 一定の売却制限合意 |

| インセンティブ | 新株予約権の付与を検討 | 価格修正条項など設置 |

| 組織再編手法の考慮 | 合併、株式交換など | 上場維持の可否検討 |

このレベルにおいては、もはや銀行側の融資姿勢も「支える」から「回収する」にシフトしつつあります(表面的にはそう見えないかもしれませんが、内部的には「最悪シナリオではいったい幾ら回収できるか」の試算が始まります)。また、企業側においても既に負のスパイラルに陥っていますから、リストラや構造改革が進められない状況が続くと、市場や顧客からの信頼が失なわれるなどで本業ダメージも膨らみ、資金不足と相俟って価値毀損はいっきに進むことにります。 |

レベル2に至ると、ある意味時間との戦いになりますが、もはや経営権に固執するとファイナンスそのものが失敗することになります。投資家側としてもダウンサイドリスクを強く意識して、ガバナンス確保のためにも経営権取得は必須条件になります。ファイナンスというよりもM&Aと位置づけられる取引になるでしょうから、新株発行以外の手法(=合併、株式交換などの組織再編手法)なども併せて検討する必要が出てくるでしょう。投資家としては、事業会社に加えて金融投資家(PEファンドなど)が積極的に興味を示すことが予想されます。

②実態債務超過となっているケース(レベル3)に対応するファイナンス(ターム設計の考え方)

実態債務超過に陥った場合(レベル3)においては、債権者の価値も毀損していますので、単純な資本補完のみでは再生不可となります。ここまでくると法的整理の選択肢も現実的となってきます。事業再生の観点から見た場合、既存の資本(株主)構成維持は難しいと判断されますから、大幅減資を含む支援スポンサーによる新規資本注入、更には裁判所関与のもと粛々と再生を行うことが最良の選択となってきます。

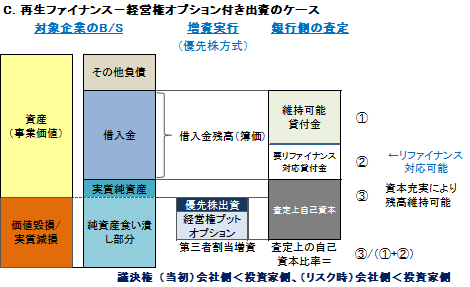

経営権確保と資金調達のメリットを調和させる再生ファイナンス

「多額のリストラ資金を必要とするものの、経営の自主性はある程度確保したい」というもので、一番難しいニーヅを実現させるための手法ともいえます。難易度の高いファイナンスとなりますが、様々な配慮をすることで実現可能となるものです。いずれにしても、価値毀損はレベル1(~2)程度でないと実行可能性が薄く、それ以下のレベルに突入しますと、マネーゲームと見られかねないファイナンス(=「不公正ファイナンス」ともいいます。)になっていまう懸念もありますから、慎重な対応が求められます。

| 検討事項 | 具体的手法など | コメント

|

|---|---|---|

| ファイナンスの目的 | 信用補完 | リストラ資金への活用 |

| 希薄化のレベル | 50%~100%など | 潜在的希薄化条項による |

| 発行形態 | 一般的には優先株 | 普通株転換における各種制限 |

| インセンティブ | 転換時期、転換価格の工夫 | 価格修正条項等の設置 |

| その他 | ガバナンスに対する工夫 | 経営モニタリングの機能付与 |

特徴は以下の通りです。 ■当初の出資は議決権をもたない優先株形式により当面の経営権は維持される ■投資家側への優先配当、普通株式への転換条件など、強いインセンティブ供与が求められる ■企業側は一定期間における業績改善を前提とする普通株転換あるいは償還条件を提示し時間的猶予を得る ■万が一ダウンサイドケースとなった場合、大幅希薄化による普通株式転換が発生し経営権委譲のオプションが生じる可能性も織り込まれる |

上記の他にも複雑な取引条件を付すことは可能ですが、いずれにしても大幅な希薄化が生じる潜在的M&A取引に位置づけられますから、企業側と投資家側でのリスク vs.リターンのバランス調整や、経営権移譲のタイミングや条件などが細かく取り決められることになります。

業績回復の明確なシナリオが示せない状況におけるファイナンス実行は、既存株主等の利益を阻害するマネーゲームと捉えらてしまう虞があります。かかる状況においては、ファイナンス実行に対する取締役の責任も厳しく問われる可能性があります。このため、調和型再生ファイナンスの設計にあたっては慎重な対応や判断が必要となります。

以上

当事務所では、再生ファイナンスに関し様々な角度から事例分析や法的枠組みの研究を行うなどして、個別企業のニーズに合ったファイナンス・スキーム等の財務および税務アドバイスをご提供してます。

詳細についてお知りになりたい場合は、当事務所までご連絡下さい。

|

メールによるお問い合わせの方 |

電話でのお問い合わせの方

|

サービスコンテンツTopへ